Ed eccoci alla fine di questo tormentato 2016. Numerosi sono stati gli eventi di quest'anno, sia economici, sia politici che hanno caratterizzato l'evoluzione dei mercati finanziari. In breve ecco le performance ad oggi ( suscettibili ancora di piccole variazioni da qui a fine giornata ) delle principali asset class.

Tra i vincenti di questo 2016 sicuramente vanno ricordati i BRIC che complessivamente hanno messo a segno una performance superiore al 13% trascinati dal Brasile (+38%), che da inizio Febbraio ha realizzato quasi un +60%. Positivo anche il contributo del real Brasiliano che si è apprezzato di oltre il 17%. (Chi avesse acquistato un etf (BRA IM equity) che è sensibile ad entrambi i fattori di rischio, da fine gennaio ad oggi avrebbe realizzato una performance superiore al 100%!).

Bene anche la Russia con un +25% di indice azionario a cui va sommato un ottimo 15% di apprezzamento del rublo russo. Male la Cina che chiude l'anno in netta perdita (-12%) a cui va aggiunto un deprezzamento dello Yuan vicino al 7%.

Sul fronte azionario globale va segnalato l'ennesimo anno record per l'azionario americano che realizza rispettivamente un +13% per il Dow Jones e un + 10% per l'S&P 500. Per le borse europee l'anno è stato laterale con l'Eurostoxx 50 sugli stessi valori dello scorso anno (-0,2%) , il Cac 40 francese +4%, e ancora meglio ha fatto il Dax tedesco con un +4%. L'indice inglese Ftse 100 nonostante la Brexit ha fatto un grande anno (+13%) mentre si conferma debole la periferia europea con Ibex spagnolo a -2,6% e sopratutto il nostrano FtseMib italiano a -10,3% penalizzato pesantemente dalle banche italiche.

Osservando i settori azionari europei emergono delle dispersioni di rendimento notevoli. Impressionante la corsa delle Basic Resources (+50%) e dell'Oil (+19%) mentre il resto dei comparti ha realizzato performance tra il +10 ed il -10% .

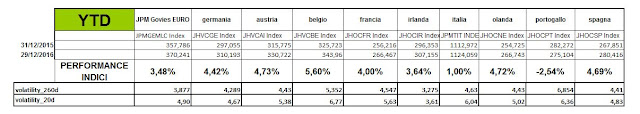

Positivo anche l'anno per i titoli governativi europei nonostante gli ultimi mesi dell'anno particolarmente tribolati a causa del violento rialzo dei tassi innescatosi in america dopo l'elezione di Donald Trump. L'indice Europeo è salito del 3,48% trascinato sia dai paesi core ( Belgio +5,6%, Germania 4,4% , sia dalla Spagna +4,7%) mentre l'Italia causa instabilità politica e situazione bancaria fragile ha messo a segno un timido +1% . In tal modo lo Spread Btp-Bund con la è tornato a 160 bps. Peggio ha fatto il Portogallo che è sceso del 2,54% (chissà che nel 2017 non si rifaccia di questa performance così negativa).

Va segnalato che i titoli inflation linked hanno performato meglio dei rispettivi titoli a tasso fisso grazie alla ripresa delle aspettative di inflazione. In tal senso qualora venisse confermato questo trend rialzista delle dinamiche inflazionistiche può aver senso avere una quota maggiore rispetto al passato di questa tipologia di titoli nel proprio portafoglio.

Male ovviamente il monetario che a causa dei tassi a breve in territorio negativo praticamente ovunque ( basti pensare che il bot semestrale andato in asta pochi giorni fa è stato collocato a -0,317%) ha perso lo 0,23%. Molto bene invece l'High Yield con una performance superiore all'8% e i titoli non finanziari ( +5,5%). Bene anche gli additional tier 1 saliti del 6%.

Fra tutte le asset class si segnala il comparto dei Floater che è salito dello 0,57% nell'anno ma con una volatilità annua dello 0,16%, a cui segue il comparto degli High Yield che con una performance stellare dell'8% hanno dovuto sopportare una volatilità del 3,1%. Per fare un confronto un investitore che avesse comprato l'indice azionario europeo (EuroStoxx50) ha dovuto sopportare un 22% di volatilità con un rendimento dello 0%, mentre se avesse investito nell'indice Italiano Ftsemib avrebbe perso il 10% subendo una volatilità annua superiore al 31%. In tal senso l'azionario europeo ed italiano non sono state asset class efficienti in questo 2016, mentre lo è stato l'azionario americano.

Infine guardiamo l'andamento dei tassi sulle varie scadenze sia in europa ( Euroswap) che in America nel corso del 2016. Appare evidente l'anomalia rispetto al passato dovuta dalla diversa politica monetaria delle banche centrali, da una parte la BCE con il suo quantitative easing mantiene un atteggiamento ultra-espansivo, dall'altra la Fed con il rialzo dei tassi di dicembre assume un atteggiamento restrittivo. Il decennale americano viene scambiato al 2,47% in rialzo di circa 20bps da fine 2015 mentre l'euroswap decennale è scambiato 36 bps più in basso dell'anno scorso.

Da un punto di vista macro la crescita dell'economia statunitense prosegue a ritmi sostenuti (+3,5% annualizzato nel terzo trimestre 2016) con un tasso di disoccupazione vicino ai minimi storici (4,6%). Pur in presenza di una riduzione degli scambi internazionali e di un aumento dei prezzi del petrolio l'incremento dei ritmi produttivi dovrebbe proseguire anche nel corso del 2017 sia per l'America sia per l'Europa (a ritmi più moderati). In Italia si consolidano i segnali positivi sia come la fiducia delle Imprese sia come le vendite al dettaglio (+1,2% congiunturale ad ottobre) e soprattutto dall'indice eurocoin di dicembre che registra il settimo incremento consecutivo, raggiungendo quota 0,59 da 0,45 di novembre. Si tratta del livello più alto dalla primavera del 2011 e dell'incremento mensile più forte dal dicembre 2015.

Si spera che il 2017 sia un anno positivo per l'economia Italiana e mondiale anche se non mancheranno tensioni politiche (dovute alle numerose elezioni in europa) e finanziarie ( dovute al diverso approccio delle banche centrali, la Fed quanti rialzi dei tassi effettuerà?).

Colgo l'occasione per augurarvi un sincero buon fine 2016 e sopratutto un inizio 2017 scoppiettante. Portatevi dietro le esperienze e le cose belle del 2016 per poter realizzare i vostri sogni ed i vostri obiettivi nel 2017 grazie ad una maggior consapevolezza di voi stessi e ad una maggiore maturità derivante dall'analisi delle proprie vittorie e dei propri errori. Tanti auguri di Buone Feste !!!

Nessun commento:

Posta un commento